导语

2021 年 1 月 28 日清晨,19 岁的美国大一学生 Herdman 被 Robinhood 软件疯狂的提示音惊醒。

那天,Robinhood 突然按下「散户大战华尔街」的暂停键,限制买入游戏驿站(GME.US)、AMC 院线(AMC.US)、黑莓(BB.US)和诺基亚(NOK.US)等股票。将自己的全部现金和从父母那里借来的积蓄全仓买入 GME 的 Herdman,打开 Robinhood 交易界面后,眼睁睁看着账户余额缩水 60%,慌乱中紧急卖出,上万美元打了水漂,欲哭无泪。

Herdman 显然不是唯一受影响的人。Robinhood 这一举动犹如热油入锅,炸开了当时已经炙热的美国股票市场。散户金融平权集合地 Reddit 里,「我恨 Robinhood」的搜索结果量惊人。曾与散户站在一起对抗华尔街「金融霸权」的 Robinhood 限制用户买入 GME 等股票后,GME 股价应声下跌,无数人惨被割。Robinhood 也被视为散户「背叛者」、「华尔街走狗」,遭到一批用户抵制。

Reddit 搜索 Hate Robinhood 结果

Reddit 搜索 Hate Robinhood 结果

今年三季度,Robinhood 财报惨淡。总营收 3.65 亿美元,低于分析师预期的 4.31 亿美元。净亏损 13.2 亿美元,比去年同期的 1100 万美元大幅扩大。此外,一直高速发展的 Robinhood,新增用户在今年 Q3 第一次出现负增长,单客获客成本从 Q2 的 21 美元飙涨至 132 美元。获客效率降低导致亏损进一步扩大,作为高增长性的互联网公司,这些迹象实在不容乐观。Robinhood 股价也一路下行,低至发行价的「五折」,持续加仓 Robinhood 的木头姐甚至被散户冠以「木头大韭菜」的称号。

从 Z 世代追捧的华尔街反叛者,到如今在华尔街和散户之间进退两难,Robinhood 尴尬处境的根源,是金融民主领导者的市场定位和依靠华尔街巨头盈利之间,无法化解的根本矛盾。追溯这矛盾的核心,就是零佣金。

另外,近期 RockFlow 投研团队还推出关于加密、多邻国、Adobe 等话题和美股公司的深度投研文章:

「零佣金」的代价是什么?

作为零佣金制度的开拓者,Robinhood 无疑是搅动传统券商市场的凶猛鲶鱼。对用户来说,免除佣金就可以交易小额股票,交易门槛大大下降,看起来非常划算。然而,每一份礼物背后,早已暗中标好了价格。

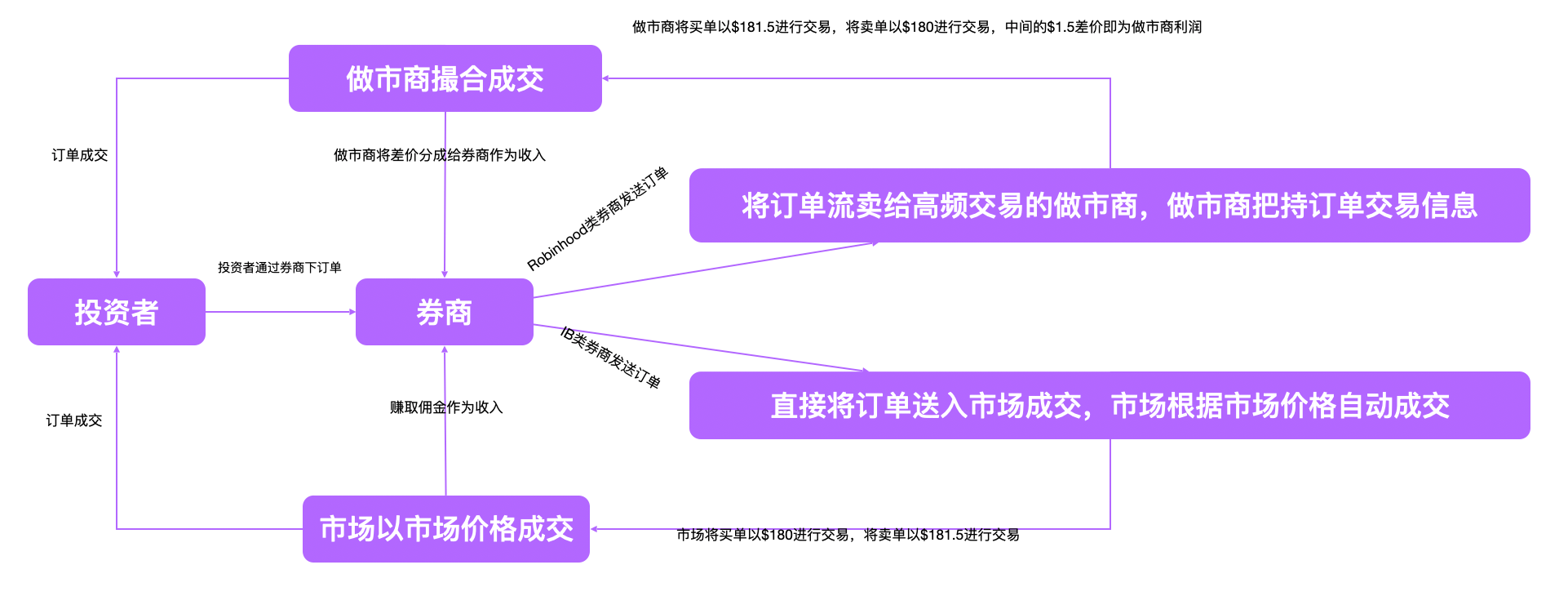

要理解零佣金,先要理解什么是佣金。简言之,就是交易手续费。在传统券商的佣金模式中,券商收到用户订单后,不经过第三方和做市商,将订单放到交易市场上,以市场价格直接成交,从交易金额中收取佣金。著名券商盈透(Interactive Broker)就是佣金制的传承者之一。

革命性免除佣金后,Robinhood 需要另辟蹊径来盈利,那就是订单流付款(PFOP)。订单流付款是指券商将用户订单发送给不同交易执行方获得报酬。由于券商将交易订单直接发送给做市商,券商会收到一笔小额付款(通常是每股 1 美分的零头)作为做市商给予券商的补偿。

通俗来说,券商通过导流用户订单给做市商,从中赚取差价回扣。用户交易越频繁,券商收益越多。

以 Robinhood 为例,2020 年订单流收入占 75%,主要与 3 家做市商展开合作。其中最大的做市商、华尔街隐形巨头 Citadel Securities LLC 的订单收入就占营收的 34%。Citadel Securities LLC 是 国际顶级对冲基金 Citadel LLC 旗下的做市商。

值得一提的是,Citadel 曾在 2007 年投资了较早的互联网券商平台 E*trader,但是投资的附属条件之一是将 40%的客户交易交给旗下 Citadel Securities LLC 来执行,这个合作最终在 2010 年终止,两家公司创始人也因为理念不合而分道扬镳。不过这种合作形式被保留了下来,而这次 Citadel Securities LLC 选择合作的是当下美国最为耀眼的互联网券商 Robinhood。

在零佣金和佣金制的较量中,免费反而是最贵的。零佣金券商为获得订单流盈利,将差价藏入投资者的成交价格中,这意味着在零佣金平台上成交的订单不会是市场上的最优价格。换成大白话说,就是投资者虽然省去了零头的佣金费,但是交易上却必然买贵了/ 卖便宜了,吃了大亏。

让我们来做一道数学题:

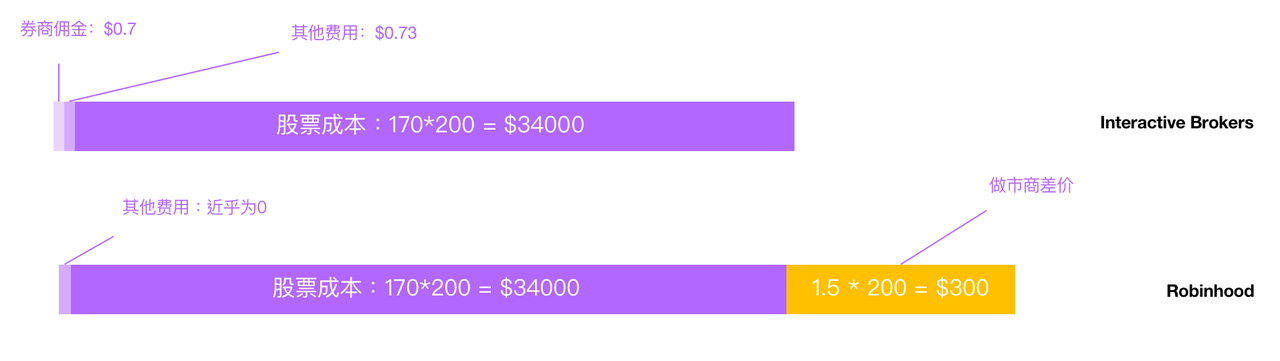

假设一位投资者买入 200 股 AAPL 股票,假设目前市场上买价为 170 美元,并且做市商会为了最大利益将以不是最优的价格成交股票。这 200 股在盈透的成交总成本中,除了正常股票市价,盈透收取佣金收入 0.7 美元,其他收入 0.74 美元。

200 股 AAPL 盈透价格= 170x200+0.7+0.73=34001.43 美元

同一位投资者在 Robinhood 买入 200 股 AAPL 股票,同样 170 美元的市价下,虽然这位投资者不需要支付佣金,但假设 Robinhood 每股成交价格会变为 171.5 美元,其中 1.5 美元就是 Robinhood 留给做市商的差价。

200 股 AAPL Robinhood 价格= 171.5x200=34300 美元

收取佣金的盈透似乎门槛高,实际佣金费用非常少。零佣金的 Robinhood 看起来划算,却无比昂贵。Robinhood 不仅没有维护普通投资者权益,反而在损害他们的利益。

正因如此,订单流在全球监管层引发争议,并被美国监管机构 SEC(美国证券交易委员会)盯上。SEC 主席 Gary Gensler 今年 8 月曾对媒体表示,SEC 内部就禁止订单流付款的业务模式进行讨论,并认为订单流与「券商提供最佳市场交易的责任存在明显利益冲突」。欧盟委员会也在今年 9 月提出调整《金融工具市场指令》,建立全欧统一的报价信息流(consolidated tape),禁止券商出售订单流。

欧美监管层对订单流收入的谨慎态度,成为悬在 Robinhood 头上的达摩克利斯之剑,随时威胁着零佣金券商的发展。

真民主还是假民主?

年轻的投资者们似乎并不了解复杂的数学计算,只对 Robinhood 零佣金机制印象深刻。这背后原因,离不开 Robinhood 巧妙的市场形象营销。Robinhood 将自己打上了金融民主、反抗华尔街金融霸权等标签,扛起了华尔街反叛者的大旗,完美戳中美国 Z 世代年轻人的兴奋点。

品牌形象的建立从名字就开始了。

Robinhood,中文译名罗宾汉,是英国民间传说中的著名侠盗。他武艺出众、机智勇敢,仇视官吏和教士,是一位劫富济贫、行侠仗义的绿林英雄。

Robinhood 自我设定的使命也是如此。招股书概论第一句话,Robinhood 写道,要让金融系统更加民主化。在网站首页,映入眼帘的第一句话是,每个人都是投资者。 喊口号当然只是第一步,金融民主化的思想也贯穿在 Robinhood 一切产品中。

2015 年,Robinhood 最先在券商中推行零佣金制度,打破了传统股票交易的桎梏,不收取交易佣金,颠覆了华尔街通过证券交易获取盈利的方式,倒逼其他券商都进行变革。

Robinhood 还推出「碎片化炒股」。在 Robinhood,买股票的最低单位不再是一股,而是一美元。投资者可以用一美元买入一股的一部分,享受真正无门槛的股票交易。

为吸引千禧一代和更多散户,Robinhood 将整个交易界面设计的简单、易操作、具有欣赏性和游戏感,加入大量动画和社交元素,致力于实现「买股票就像玩游戏」的用户体验。

走在金融革新前沿的 Robinhood,也搭上了加密行业迅速发展的飞车。在 2019 年 8 月,Robinhood 在美国推出加密货币交易服务,并会在明年一季度推出自己的加密钱包,投资者可以投资 15 种加密货币,其中不乏自带病毒性传播力量的 Meme 币和 Meme 股票。

不可否认的是,Robinhood 通过金融产品和模式创新,在原本古板的金融投资界引入一股年轻而疯狂的力量。Robinhood 金融民主的形象通过一切对外渠道有效输出,成为年轻投资者和散户集结地,这个金融平台与「追求平等」的社会文化潮流开始融合,收获无数荣耀。

大量散户的追捧和高频交易下,Robinhood 也通过订单流源源不断获得更多收入,这个飞轮原本高速旋转、所向披靡,然而,Robinhood 还是遇到命中一劫。故事的转折点,是「散户大战华尔街」的 Gamestop 轧空事件。(轧空是指当股票投资者、做空机构认为某股票股价将来会下跌,然而股价并未出现大幅下跌,投资者为了降低损失而买入股票,从而使得股价进一步上涨的行为)

今年 1 月份,中国人准备红红火火过大年时,美股市场出现了妖股:GameStop(游戏驿站)。GameStop 是世界上最大的视频游戏零售商,销售游戏、主机、周边等,是一代美国人成长过程的重要回忆。在当时疫情影响下,GME 经营陷入困境,被美国机构投资者做空。

得知童年的情感寄托要被华尔街资本摧毁,这激起了散户投资者的同情和愤慨,当市场狂热到一定程度,股票本身的估值已经不重要了,情绪才重要,行动本身的意义更重要。广大散户们发起了针对做空 GameStop 机构投资者的轧空大战。

「反抗华尔街」在美国有着深厚历史,表达社会底层青年对美国资本市场加剧贫富差距、分配不公的不满。2011 年,美国就爆发过「占领华尔街」运动,年轻抗议者闯进美国纽约华尔街,来反抗大公司的贪婪和社会的不平等。2021 年,同样的运动再次爆发,只不过从线下转移到线上,资金成为子弹,GME 等股票成为枪靶,金融民主代表券商 Robinhood 是主战场。

从今年 1 月 22 日至 29 日,Reddit 交易讨论板 r/wallstreetbets(简称 WSB)用户开始对 GME 股票发动轧空,令 GME 股价连续飙涨,一周时间从 40 美元涨到 400 美元,机构投资者损失惨重。reddit 论坛因轧空事件而访问量暴增,最受散户和年轻人青睐的券商 Robinhood 无疑成为风暴中心。

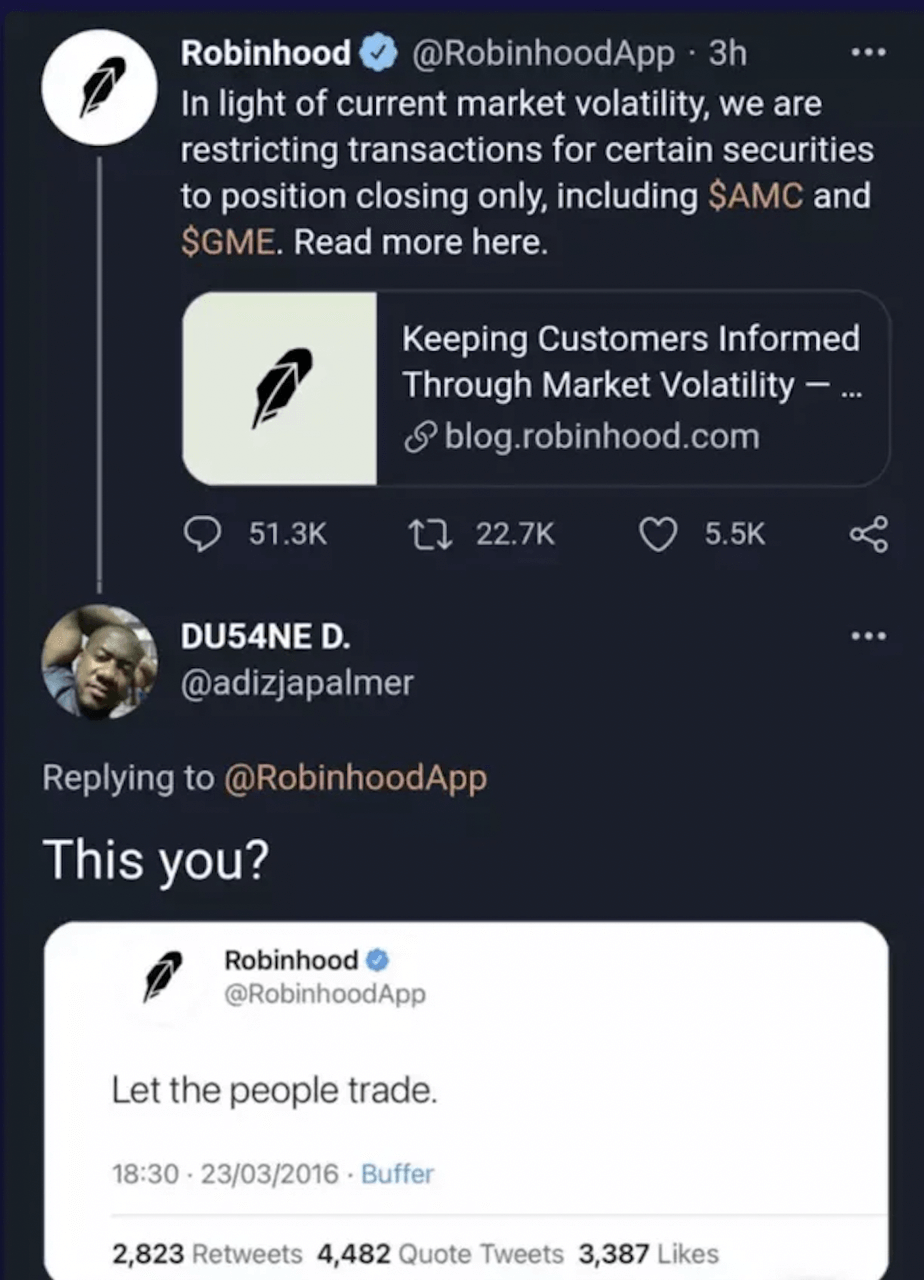

很可惜,关键时刻 Robinhood 让散户失望。1 月 28 日,Robinhood 从平台上关闭了游戏驿站、AMC、黑莓、诺基亚等剧烈波动股票,投资者只能卖出,无法买入,GME 股价收盘大跌超过 40%。以此为转折,2 月 1 日后 GameStop 股价连续暴跌,一周内又跌回 50 美元,无数买了股票和看涨期权的散户难逃被割命运。

停止 GME 等股票交易的 Robinhood 被网友嘲讽

停止 GME 等股票交易的 Robinhood 被网友嘲讽

釜底抽薪的 Robinhood 激起了大量散户的怨恨和炮火,曾经爱有多深,背叛后恨就有多浓。一夜之间,Reddit 上出现无数抵制 Robinhood 的帖子,称其与华尔街巨头沆瀣一气,打压散户。多年来精心维系的金融平权者形象,被 Robinhood 亲手摧毁。

Robinhood:信任危机?

一向自诩为金融民主领导者的 Robinhood ,为什么在 GME 事件中自己砸自己的脚?

为平息民怨,Robinhood 在 1 月 29 日专门发文,对限制散户买入的原因进行了解释。由于 Robinhood 采用「T+2」结算机制,用户购买股票时,并不是立即结算,而是在两天后才实际结算。这意味着 Robinhood 作为经纪商,必须承担信用风险,向卖方预付他们尚未收到的钱。这系列行动都在美国清算所的监管之下,为保证 Robinhood 有足够的资金来维系这种信贷关系,清算所要求 Robinhood 必须满足规定的存款保证金要求。

换言之,当 Robinhood 平台上交易越多,股票价格波动越大,Robinhood 就需要增加更多的保证金。在 GameStop 事件中,散户们的大量买入行为导致 Robinhood 面临的保证金压力骤增,高达 30 亿美金,已经到了 Robinhood 无法承受的地步。

在事后召开的 GameStop 听证会中,Robinhood CEO Vlad Tenev 表示,如果当时 Robinhood 无法支付保证金,平台将被强制清算,遭受损失的将不仅仅是 GME 等股票持有者,而是整个平台的全部用户。值得一提的,美国 SEC 并没有就 GameStop 事件处罚 Robinhood。

然而,Robinhood 的解释公众并不买账。因为他们发现在 GameStop 轧空事件中,Robinhood 最大的订单流做市商 Citadel Securities LLC 也是利益攸关的关联方。Citadel Securities LLC 隶属于国际顶级对冲基金 Citadel LLC,除了做市商业务外, Citadel LLC 旗下还拥有世界最成功的对冲基金 Citadel manages funds。Citadel 大股东肯·格里芬 (Ken Griffin) 拥有 Citadel Securities LLC 85% 的股份。

GameStop 事件另一主角,是做空 GameStop 的对冲基金的 Melvin Capital ,它也成为了 WSB 论坛散户主要攻击的对象。1 月 22 日 GME 股价开始一路飙涨,Melvin Capital 管理的资产因此缩水了超过 30%,为了防止亏损进一步扩大,Melvin Capital 不得不强行平仓,并获得了同行 Citadel LLC 和 Point72 融资合计 27.5 亿美元的投资,以关闭做空仓位。而 Citadel LLC 正是Citadel Securities LLC 的母公司,也就是 Robinhood 最大金主的爸爸。

Melvin Capital 获得 Citadel LLC 融资之后的 3 天,Robinhood 就宣布停止 GME 等股票的买入功能。Robinhood 行动的时间点太过巧合,从而引发了大量阴谋论的猜测:Robinhood 是为了避免自己的最大金主在 Melvin Capital 的投资受损,才做出限制买入的决定。

推特网友恶搞的 Robinhood Meme 图

推特网友恶搞的 Robinhood Meme 图

无论当时 Robinhood 出于哪种原因做出决定,这次事件都暴露了 Robinhood 盈利模式和维护用户利益之间的根本矛盾,以及 Robinhood 并没有让用户获得「订单流收入」的知情权。事实上,2020 年底 Robinhood 就曾因「订单流」遭到 SEC 的起诉,因为自 2015 年至 2018 年末,Robinhood 在与用户沟通中出现误导性陈述和遗漏,未披露公司营收的最大来源是「订单流付款」,最终 Robinhood 通过支付 6500 万美元与 SEC 达成诉讼和解。

零佣金的荣耀下,Robinhood 还是遭到了反噬:品牌形象崩塌,用户信任流失。当大型做市商和散户投资者发生利益冲突的时候,Robinhood 天然被怀疑与自己真正的金主站在同一阵营。虽然散户投资者从 Robinhood 获得了免费的交易服务,但这些免费服务背后的代价,是散户要面临更贵的交易价格、不透明的利益关系和不受保护的投资环境。

用户对 Robinhood 丧失信任、投资者流失,监管层对零佣金和订单流疑虑重重,Robinhood 陷入两难的困境。虽然今年 Robinhood 推出加密钱包计划和 IPO 直通车等服务,试图通过加密货币交易和将散户引入 IPO 环节等新措施重拾市场份额,但从财报看来,效果仍不明显。

坐困愁城的 Robinhood,要获得资本市场的认可,恐怕需要在牛市的疯狂落幕之前,在零佣金外找到新的故事。

参考资料:

- 【1】Robinhood’s Big Gamble, New Yorker

- 【2】Robinhood: Traders Are Bearish And Analysts Are Bullish, Seeking Alpha

- 【3】免费的才是最贵的——“逼空”大戏中的 Robinhood,FT 中文网

- 【4】美国 GameStop 听证会,界面新闻

- 【5】Robinhood 招股书、财报

作者简介

RockFlow 投研团队,长期关注美股优质公司、拉美及东南亚等新兴市场价值和加密、生物科技等高潜力行业。团队核心成员来自脸书、百度、字节跳动、华为、高盛、中信证券等顶尖科技公司和金融机构。他们中的大多数毕业于麻省理工学院、加州大学伯克利分校、南洋理工、清华和复旦等顶尖大学。

另外,你也可以在这些平台找到我们: