划重点:

1)佩洛西美股持仓半年收益率接近 100%,2023 年美股持仓收益高达 4300 万美元,2024 年前三个月投资组合浮盈约 900 万美元。这大部分来自于她重仓科技股,尤其是对英伟达的投资。

2)追踪国会议员交易动向的简单方式——购买相关 ETF。NANC 和 KRUZ 分别追踪民主党、共和党议员股票交易,前者过去一年赚了 30%,表现优于标普 500 指数;后者过去一年回报接近 20%。究其原因,可以基本解释为,民主党人更多投资于科技股(科技股在 2023 年飙升),而共和党人更多投资于银行和石油行业。

3)在佩洛西的操作中,期权交易频频出现,显然它完全达成了风险管理和杠杆增值的双重目的:通过策略性的期权交易,佩洛西展示了如何在追求高收益的同时有效管理和分散投资风险。

导语

前段时间,美股散户在 Reddit 讨论最热烈的一件事是国会议员佩洛西美股持仓又创新高,半年收益率接近 100%。

佩洛西上一次在美股圈子里引发热议,还是因为去年底她的家族向公众披露了一笔交易——11 月中旬豪掷近 200 万美元买入英伟达看涨期权。仅仅六个月之后的当下,这些期权价值超过 400 万美元。

买入时机如此精准、投资回报如此丰厚,是因为佩洛西深入了解英伟达的价值、对 AI 的信仰、抑或是单纯看好所以重注科技股?并不尽然。RockFlow 投研团队简单梳理了此前佩洛西及其家族的多笔微妙交易:

2020 年 12 月,佩洛西的丈夫保罗·佩洛西买入特斯拉看涨期权,数周后美国总统公布把联邦政府车辆替换为电动车的计划; 2021 年 3 月,保罗重仓微软,不久后传出消息,微软获得美国防部 220 亿美元 AR 作战头盔订单,公司股价暴涨; 同年 7 月,美国多家科技巨头遭遇反垄断调查,市场犹如惊弓之鸟。此时保罗反向做多谷歌,果不其然,谷歌平安无事,股价大涨 20%。 2022 年 12 月,保罗大笔卖出 3 万股谷歌股票。仅一个月之后,这家科技巨头因涉嫌违反反垄断行为被起诉。

这灵活的买入卖出操作,任谁看了都得赞叹保罗“懂政策”。一些媒体揶揄说,原来美国真正的“股神”不在华尔街,而在国会山。Reddit 知名投资版块 WallStreetBets 里有人干脆把保罗的投资组合命名为“内幕投资组合”,还讽刺佩洛西:“国会山聚集了我们这一代最优秀的投资专家,我们要像某位国会议员学习如何投资。”

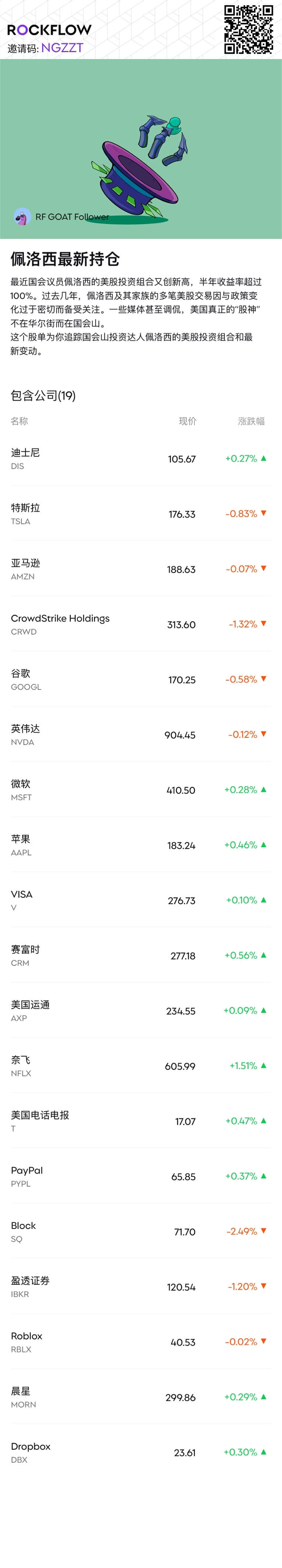

RockFlow 近期上线了包括佩洛西在内的多位国会山和华尔街投资达人持仓股单,扫描下图二维码即可追踪佩洛西当前持仓和最新动向:

所以,佩洛西及其丈夫保罗(美国众议院议长、资深民主党人)为何被誉为“国会山股神”?此类国会议员的股票交易操作究竟在美国投资界引发了怎样的轩然大波?普通投资者除了尝试追踪他们的操作之外还有什么更简单的方式吗?本文将给出答案。

另外,RockFlow 投研团队此前对 Palantir、Adobe、Coinbase 等多只股票的业务现状和投资价值也展开了深入分析,欢迎点击查看:

“国会山股神”缘何得名?

一份报告统计,去年美国国会议员所涉及的美股期权交易额飙升至创纪录的 1.6 亿美元,显著高于 2022 年的 3000 万美元。而据美国媒体估计,美国最富有的 50 位国会议员,身家超过 48 亿美元,按议员平均年薪 17.4 万美元计算,他们需要工作 2.75 万年才能积累如此巨额财富。

显赫身家的议员频繁操作股票和期权,且其中不乏惊人收益率表现,难道他们比顶尖对冲基金更懂得寻找投资机会并从中获利?还是说,仅仅是因为他们“知道得太多”?

而根据相关披露信息,在这些议员当中,南希·佩洛西跻身国会山投资表现最佳的议员之列。

2023 年,佩洛西的美股持仓收益高达 4300 万美元。而 2024 年前三个月,据 Quiver Quantitative 估计,她的投资组合浮盈约 900 万美元。这大部分来自于她重仓科技股,尤其是对英伟达的投资。

作为美国资深政治家,佩洛西长期担任民主党重要领导职务。她在政治世家长大,父亲曾担任巴尔的摩市市长。佩洛西在 1987 年首次当选国会议员,此后一直代表加利福尼亚州在国会中服务。2007 年,她成为美国历史上首位女性众议院议长,在当时被美媒视为“离美国总统宝座最近的女人”。

除了政治上的成就,佩洛西和丈夫保罗在股市中的精准操作,尤其是在科技股上的投资,为其赢得了“国会山股神”的称号。

以 2023 年 11 月 15 日保罗买入 50 张行权价 120 美元、到期日 2024 年 12 月 20 日的英伟达看涨期权为例,该笔交易浮盈超过 200 万美元。而她最近披露的一笔交易则是与 Palo Alto Networks 有关,2024 年 2 月 12 日,花费近 125 万美元买入 50 张 Palo Alto Networks 看涨期权,行权价 200 美元,到期日 2025 年 1 月 17 日。

这些期权交易表明,佩洛西家族不仅擅长科技股的选择和择时,也能借助合理的杠杆衍生品来更大化收益。同时,这些期权交易选择了相对稳妥的行权价和到期日,在风险管理上也足以令专业投资者侧目。

伴随佩洛西多笔美股投资的显著成功,公众也开始越发对其可能涉及内幕交易提出质疑。尽管佩洛西否认了这些指控,但围绕其投资行为的争议远未平息。

她的美股交易近几年已经引发多位立法者和议员的重视。以密苏里州参议员乔什·霍利 (Josh Hawley)为例,他曾于 2023 年 1 月提出《防止民选领导人拥有证券和投资法案》作为回应(该法案后来被直接简称为“佩洛西法案”)。霍利表示:“虽然华尔街和大型科技公司与民选官员携手合作,互相致富,但勤奋的美国人却付出了代价。解决方案很明确:我们必须立即永久禁止所有国会议员交易股票。”

另外值得注意的是,根据 Unusual Whales 的报告,佩洛西 2023 年的回报率与 2022 年形成鲜明对比,2022 年她的投资组合净值下跌 19.8%,比当年标普 500 指数的表现还要糟糕。

内幕交易背后:为何频现官员身影?

无独有偶,除了以佩洛西为代表的部分美国民主党议员之外,其他党派高层也曾深陷“内幕交易”的质疑,甚至一度引发美国证券交易委员会(SEC)和中央情报局调查。其中较为知名的一位要数美国资深参议员、共和党人理查德·伯尔(Richard Burr)。

据美国广播公司新闻网和《华盛顿邮报》报道,伯尔在 2020 年 2 月 13 日的新冠疫情爆发前期,突然抛售他和配偶手上的 33 只股票,其中包括多家连锁酒店股票,价值在 160 万美元。

伯尔是来自美国北卡罗来纳州的共和党参议员,既是参议院情报委员会主席,也是参议院卫生委员会成员。2006 年,伯尔曾推动国会起草《大流行病和所有危险防范法案》,该法案是此后美国政府应对新冠疫情的法律框架。

2020 年 1 月 24 日,美国参议院举行了一次全体参议员参与的新冠疫情闭门简报会。提供简报信息的专家包括 CDC 主任雷德菲尔德、国家过敏和传染病研究所所长福奇等美国高级卫生官员。

接下来的 2 月 7 日,伯尔发表文章信心满满地说:

“与历史上任何时候相比,美国此刻应对新冠疫情这样的公共健康挑战的准备度都是最高的。这得益于参议院卫生委员会、国会和特朗普政府的工作。”

6 天后,此前还信心满满的他似乎嗅到了常人所看不到的风险,选择大肆抛售股票。

约两周后的 2 月 27 日,他上报了这笔交易。原因无他——美国法律规定,官员必须在进行金融交易后 45 天内公开披露相关信息。

一年之后,伯尔接受美国 SEC 调查,以确定他此前出售超过 160 万美元股票是否违反联邦内幕交易法。

根据美国《2012 禁止利用国会信息交易股票法案》(Stop Trading onCongressional Knowledge (STOCK) Act of 2012),该内幕交易禁令适用于所有国会议员、国会工作人员和其他联邦官员。

巧的是,伯尔是曾经投反对票的三名参议员之一。

2 月 27 日还发生了什么?

据有关新闻台披露的一段秘密录音显示,当天伯尔参加了一个企业家聚会。从当天聚会细节看,伯尔告诉与会人员,这种病毒“在传播过程中比我们在最近历史上看到的任何东西都更具侵略性”,“可能类似于 1918 年的流感大流行”。

伯尔这场午餐会邀请对象为企业家或精英人士,他们的企业或机构曾在 2015 年、2016 年为伯尔的有关竞选活动捐赠超过 10 万美元。

伯尔的发言人解释说,伯尔出售股票是早在市场开始出现紧张迹象前就进行的。

而事实上,27 日那天,美国共确诊新冠病例 15 人。特朗普还在新闻发布会上表示,新冠疫情被夸大,疫情“得到了控制”,很快就将“消失”。

国会议员股票交易 ETF 或成投资新热潮?

“如果无法打败他们,那就加入他们”。

既然如此多的国会议员有可能提前获知“内幕消息”并据此交易,且他们后续必须按规定及时披露,那么对于其他投资者而言,密切关注议员们的交易甚至直接跟单是否是个好主意?近期 RockFlow 上线了一批国会山和华尔街知名机构的独家持仓股单,可以帮助投资者及时获悉投资达人们的最新持仓和动向。

除了直接跟单之外,还有一个追踪国会议员及其家人交易的简单方式——购买相关 ETF。

去年,有相关机构把跟单国会议员的想法搬上台面。他们推出两支 ETF,追踪民主党议员股票交易的 ETF 被命名为 NANC(“致敬”众议院议长南希·佩洛西),而追踪共和党议员股票交易的被命名为 KRUZ(“致敬”参议员特德·克鲁兹)。二者有一个简单的共同目标——帮助投资者追踪不同党派议员的交易。

由于是主动管理型 ETF,需要不断买卖,二者向投资者收取 1% 的管理费用。与被动管理的基金相比,这个费用较高。但是,他们的回报还算不错。

代码为 NANC 的 ETF,自 2023 年推出以来表现一直优于标普 500 指数。过去一年赚了 30%,规模近 8000 万,已经不算太小。该 ETF 的表现很大程度上归功于对主要科技公司的大量投资,微软、亚马逊、苹果和英伟达是前四大持仓,其中仅微软占近 10%,加上 Salesforce 和谷歌,六只股票占该基金总市值的 32%。

相比之下,追踪共和党议员的 ETF——KRUZ 表现则一直落后于市场。它自去年成立以来仅上涨近 20%。究其原因,可以基本解释为,民主党人更多投资于科技股(科技股在 2023 年飙升),而共和党人更多投资于银行和石油行业。

当然,需要明确的是,如前文所述,鉴于国会议员交易股票引发有关内幕交易和利益冲突的问题,根据 2012 年通过的《股票法案》,法律要求国会议员在 45 天内向美国 SEC 提交相关股票交易信息。

因此不论是直接跟单还是买入相关 ETF,对普通投资者来说,风险在于从议员实际交易到公开交易,市场可能会发生巨大变化。而且,与股票交易的利润相比,不遵守规则的罚款也微不足道。

结论

通过深入分析佩洛西等国会议员过去几年的投资表现和交易策略,RockFlow 投研团队认为,我们可以得出几个重要启发:

其一,科技股依然是创造价值的重要领域。佩洛西对众多科技股的重仓(并因此获得巨额收益)证明了科技行业在当前美股市场中的价值和增长潜力。包括英伟达所引领的 AI 热潮,将继续且长期为投资者带来回报;

其二,在佩洛西的操作中,期权交易频频出现,显然它完全达成了风险管理和杠杆增值的双重目的:通过策略性的期权交易,佩洛西展示了如何在追求高收益的同时有效管理和分散投资风险。

其三,市场洞察和策略性选择是成功的关键:佩洛西的投资成功不仅仅基于她对个别股票的选择,更重要的是美股市场长期趋势的向好和佩洛西对投资策略的完美执行。

作者简介

RockFlow 投研团队,长期关注美股优质公司、拉美及东南亚等新兴市场价值和加密、生物科技等高潜力行业。团队核心成员来自脸书、百度、字节跳动、华为、高盛、中信证券等顶尖科技公司和金融机构。他们中的大多数毕业于麻省理工学院、加州大学伯克利分校、南洋理工、清华和复旦等顶尖大学。

另外,你也可以在这些平台找到我们: